Центральный банк России значительно смягчил денежно-кредитные условия, что стало неожиданным и мощным поворотом в политике регулятора. После самого «мягкого» заседания за последние годы рынок отреагировал резким снижением доходности на долговом рынке.

Центральный банк России значительно смягчил денежно-кредитные условия, что стало неожиданным и мощным поворотом в политике регулятора. После самого «мягкого» заседания за последние годы рынок отреагировал резким снижением доходности на долговом рынке.

Рекордная реакция денежного рынка

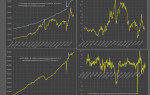

Финансовые индикаторы отразили изменения практически моментально. Доходность краткосрочных инструментов RUSFAR упала на 2-2,1 процентного пункта всего за сутки. Это стало рекордным изменением в истории. Одновременно доходность облигаций федерального займа (ОФЗ) со сроками от 3 до 12 месяцев снизилась на 3,7–3,8 п.п. за два дня. Если 19 декабря средняя доходность составляла 22,3%, то уже 23 декабря она упала до 18,5%.

Динамика доходности ОФЗ

Падение доходности затронуло практически все сроки погашения ОФЗ:

- 2 года: снижение на 3,4 п.п.;

- 3 года: снижение на 3,1 п.п.;

- 5 лет: снижение на 2,5 п.п.;

- 10 лет: снижение на 1,4 п.п.;

- 15 лет: снижение на 0,9 п.п.;

- 30 лет: снижение на 0,33 п.п.

Такое масштабное падение краткосрочных доходностей стало самым резким за всю историю наблюдений.

Что означает подобная динамика?

До сих пор столь сильные изменения были связаны с кризисными событиями или значительными изменениями ставки. Например, весной 2022 года доходности снижались на фоне ожиданий снижения ключевой ставки на 3 п.п. после резкого повышения до 20%. Однако в этот раз резкое падение произошло вне обычных циклов ужесточения или смягчения ДКП.

Рынок оказался неподготовленным к таким действиям Центробанка, что может свидетельствовать о разрушении ранее сложившегося коммуникационного канала между регулятором и участниками рынка. Финансовый рынок традиционно инертен и редко демонстрирует резкие колебания без видимых причин.

Как Центральный банк задавал тон?

В октябре ЦБ провел одно из самых жестких заседаний в истории, повысив ключевую ставку до 21% и озвучив намерения бороться с инфляцией любой ценой. Этот сигнал усилил инфляционные ожидания: доходность краткосрочных ОФЗ достигла 23,3% в начале декабря. Рынок воспринял это как знак максимальной жесткости регулятора.

Однако заседание 20 декабря кардинально изменило настроения. Рынок увидел в действиях ЦБ признаки смягчения, что привело к мощнейшему ралли на облигационном рынке.

Спреды и их значение

Спрэд между доходностью краткосрочных ОФЗ и ключевой ставкой стал отрицательным, достигнув -2,5 п.п. Подобное происходило лишь трижды за последние десятилетия — в 2015, 2022 и начале 2024 года. Обычно это указывает на ожидания значительного смягчения денежно-кредитной политики в течение ближайших месяцев.

Что дальше?

Заседание 20 декабря участники рынка восприняли как смену стратегии ЦБ. Ранее строгая политика, направленная на борьбу с инфляцией, уступила место смягчению условий. Однако столь резкая смена курса вызвала деформацию коммуникационного канала, что делает дальнейшие действия регулятора менее предсказуемыми.

Впервые за долгое время рынок начал сомневаться в последовательности политики Центробанка. Такой резкий переход от борьбы с инфляцией любой ценой к смягчению создает неопределенность и требует новой стратегии взаимодействия с участниками рынка.