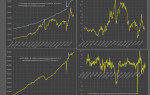

С мая 2022 года Федеральная резервная система (ФРС) активно уменьшала размер своего баланса в рамках программы количественного сжатия (QT). За 23 месяца выполнения программы объем реализованных активов составил 1.59 трлн долларов из запланированных 2.07 трлн. Сокращение касалось в основном государственных облигаций (трежерис) на 1.25 трлн долларов (95.5% от плана) и ипотечных ценных бумаг (MBS) на 335 млрд долларов (44% от плана).

К 1 июня 2024 года ФРС планирует довести общий объем сокращений до 1.66 трлн долларов. Однако с июня темпы QT замедлятся до 37-40 млрд долларов в месяц, при этом осенью ожидается полное прекращение программы. До этого времени предполагается, что будет реализовано еще 225-270 млрд долларов активов.

С начала марта наблюдается стабилизация избыточной ликвидности в рамках операций обратного РЕПО (RRR) с ФРС, что связано с планами Минфина по погашению векселей на сумму до 0.3 трлн долларов к июлю. Ожидается, что новое размещение векселей на аналогичную сумму произойдет в третьем квартале 2024 года.

За последние 11 месяцев после увеличения лимита государственного долга Минфин активизировал размещение долгосрочных обязательств, достигнув объема в 0.69 трлн долларов. Однако до конца текущего финансового года (30 сентября) планируется дополнительное размещение на сумму почти 1.1 трлн долларов, что увеличит ежемесячные объемы до 220 млрд долларов.

Это приведет к значительному увеличению нагрузки на долговой рынок, усиливая стресс для финансовой системы и домохозяйств, что станет самым серьезным испытанием за последние 15 лет. При этом ФРС, владеющая 0.2 трлн долларов векселей, не сможет значительно влиять на рынок за счет перераспределения гособлигаций.

Эти изменения в денежно-кредитной политике и управлении государственным долгом могут иметь долгосрочные последствия для экономики, требующие внимательного анализа и возможно, корректировки текущих подходов.